连年亏损,股价持续走熊,极光(JG.US)转型 SaaS 业务迎来 “曙光”?

收入近腰斩,亏损幅度扩大,致力于 SaaS 业务转型的极光(JG.US)交出的 2020 年业绩并不好看。

收入近腰斩,亏损幅度扩大,致力于 SaaS 业务转型的极光(JG.US)交出的 2020 年业绩并不好看。

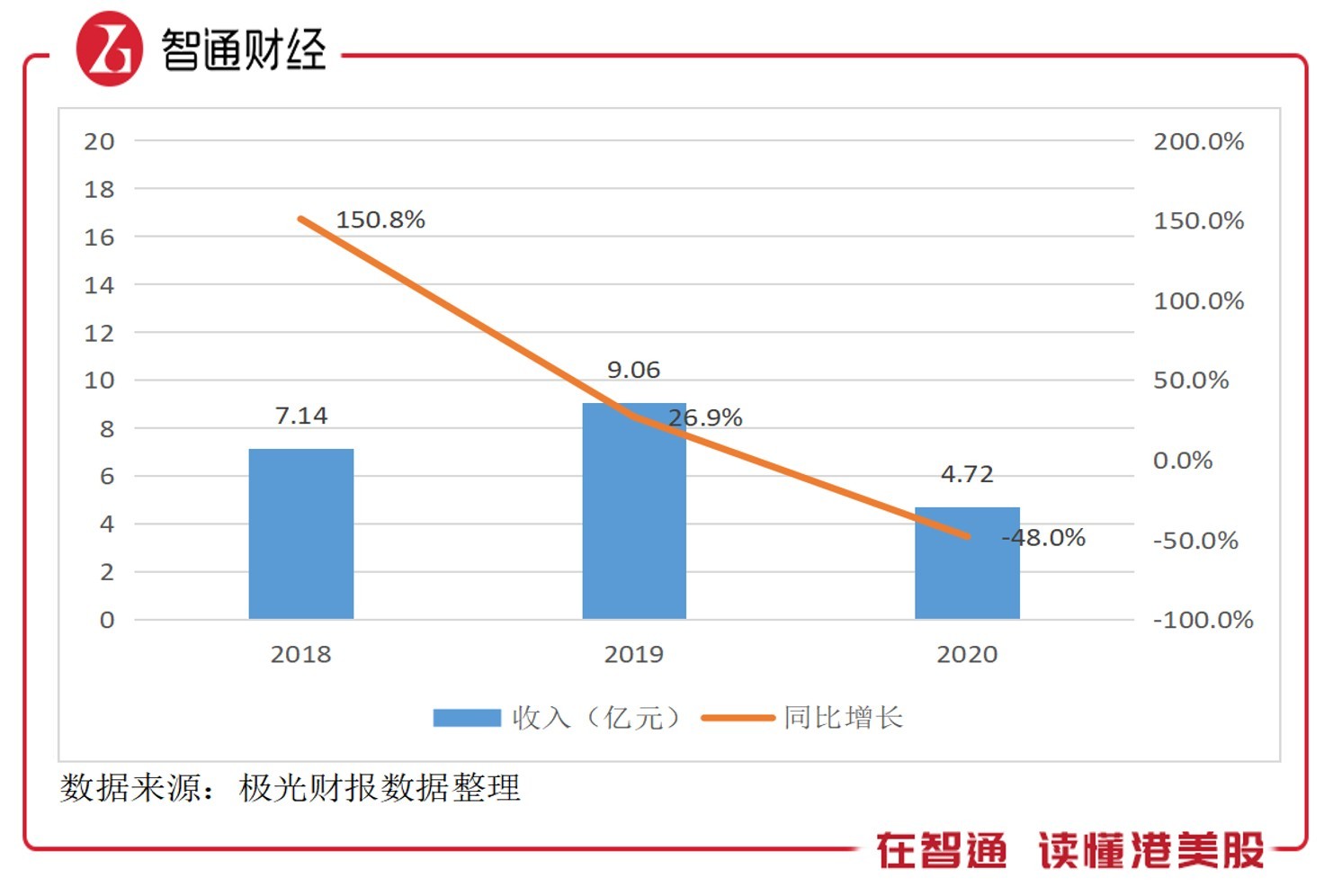

智通财经 APP 了解到,极光近日发布完整 2020 年年报,营收 4.72 亿元,同比下降 48%,中断了 2019 年及之前的高增长,主要为受疫情的影响,而毛利润为 2.06 亿元,同比下降 20%,净亏损 2.25 亿元,亏损幅度同比扩大 104.5%。值得注意的是,该公司每年都在亏损,近三年净亏损额累计为 4.25 亿元。

极光常年亏损,资本市场用脚投票,投资者并不看好,其市值一路下滑,自 2018 年 7 月上市以来,其股价跌幅超过 60%。在今年 2 月,受快手上市信息影响,该公司以 10.97 美元开盘,涨幅高达 170%,但在 2 个小时后就打回至 6 美元,之后交易日基本一路阴跌,截止目前股价 3.52 美元。

不过在 2020 年,虽然业绩仍处于亏损状态,但极光的业务结构却发生了很大的变化,转型成果明显,SaaS 的业务成为了核心业务,然而,即便如此该公司也并未得到投资者认可,股价没有止跌的迹象。那么,投资者为何不看好这家公司呢?

收入近腰斩,完成 SaaS 业务转型

智通财经 APP 了解到,极光是中国领先的开发者服务提供商,目前的业务包括 SaaS 业务和精准营销业务,而 SaaS 业务包括订阅服务、增值服务及行业应用服务。这几年来,该公司致力于 SaaS 业务的转型,2020 年在季度财报中开始单独列出业务分录,以及 SaaS 业务的三项业务收入明细。

该公司于 2018 年 7 月上市,而在上市之前,业绩保持三位数的高增长水平,主要为精准营销的贡献,但上市之后,业务重点逐步过渡到 SaaS 业务,精准营销业务收入增速下滑。2020 年,在转型需求 + 疫情下,精准营销收入大幅度下滑,导致收入接近腰斩,而 SaaS 业务收入保持增长,份额成功站上 50%。

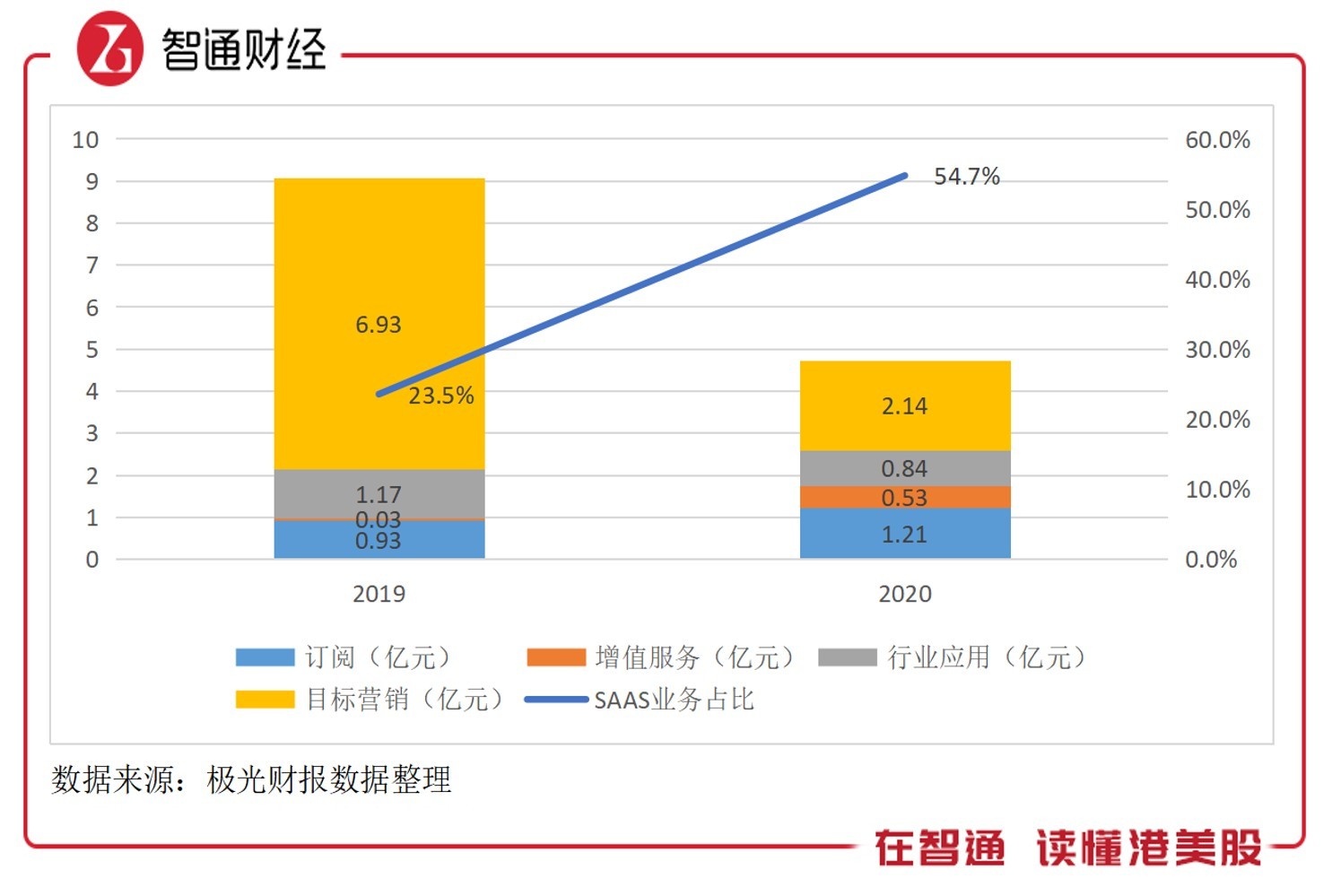

2020 年,SAAS 业务收入 2.58 亿元,同比增长 21%,收入份额 54.7%,同比提升 31.2 个百分点,其中开发者服务业务(订阅和增值)保持较高的增长水平,订阅收入 1.21 亿元,同比增长 30.1%,增值服务收入 0.53 亿元,同比增长 16.7 倍。此外,而精准营销业务收入 2.14 亿元,同比大幅度下滑近七成。

该公司在财报中称,从 2021 年第一季度开始,将完全退出精准营销业务,SAAS 业务将是唯一剩下的业务。

而 SAAS 业务的核心为订阅服务,通过 APP 将流量通过极光联盟产品实现变现,形成增值服务,并通过将开发者订阅服务所积累的海量数据应用于解决各类垂直行业的需求痛点。截止 2020 年 12 月,该公司每月活跃移动设备 14 亿,同比增长 2.9%,付费用户 3323 名,同比增长 24.2%。

在以 SaaS 服务的同行中,如有赞和微盟,保持非常高的成长水平,近三年收入复合增长率分别为 76.2% 及 50.9%,表明行业发展势头迅猛。以收入规模看,2020 年极光均不足有赞及微盟的两成,不过 SaaS 服务于各行业,每家企业的定位不同,极光的 SAAS 业务提供市场情报及金融风险管理等产品应用于金融机构等行业。

SaaS 行业受资金追捧,港股 SaaS 概念板块于 2020 年涨幅超过 2 倍,其中有赞、微盟及金蝶涨幅领先,涨幅分别为 3.7 倍、3.1 倍及 3.06 倍。极光为美股上市公司,虽在财报中一直强调转型 SaaS 业务,但资金明显不买账,2020 年收入仅增长 20%,远落后于其他同行,而按年趋势性下跌明显。

盈利较差,亏损幅度扩大

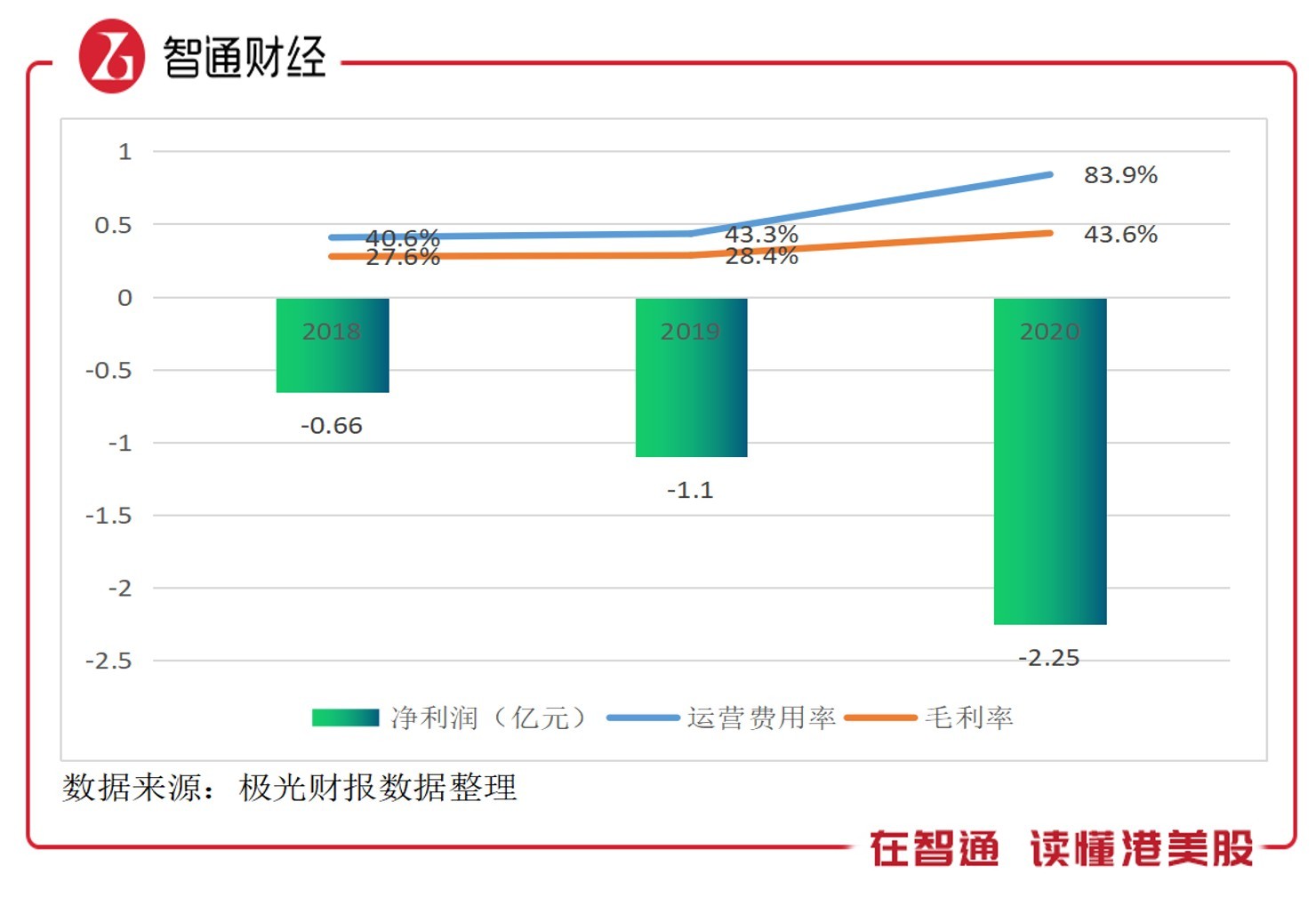

SaaS 业务毛利率非常高,极光的 SaaS 业务超过 70%,2020 年受益于该业务收入份额的迅速提升,整体毛利率 43.6%,同比提升 15.2 个百分点。而由于 2021 年低毛利率的精准营销完全退出,该公司预计全年毛利率超过 70%。但净亏损没有因毛利率提升而改善,2020 年净亏损 2.25 亿元,同比显著性扩大。

净亏损扩大的原因主要为各项费用水平并没有因为精准营销的退出而出现下降,2020 年销售费用率、行政费用率以及研发费用率分别为 21.7%、25.2% 及 37.02%,同比分别提升 8.63 个、12.06 个及 17.76 个百分点,合计费用率 83.92%,同比提升 38.5 个百分点。

SaaS 行业是高成长的行业,目前各大参与者都重视研发及市场销售,实现盈利的标的非常少。极光收入规模小,以 2021 年的业绩预测看,增长水平低于同行,且其销售费用率也低于行业水平(有赞及微盟均超过 40%),未来将逐步向行业靠拢,即使预计有 70% 的毛利率,盈利仍显困难。

值得一提的是,截止 2020 年 12 月,该公司资产负债率 59.2%,扣除合约负债后为 44.6%,没有有息债,账上现金有 3.56 亿元。期间,该公司流动负债增幅较大,主要为 2.25 亿元的可转换债券快到期了,这部分负债存在一定的风险,基于该公司股价持续低迷,若债权人不换股,账上资金或将吃紧。

细分行业不占优势

从行业看,SaaS 定义为软件即服务,是云计算的一种服务模式,在 SaaS 服务模式下,用户无需管理和控制底层的基础设施,通过互联网按需定购指定的应用软件服务,并根据服务量、服务时间或其他方式支付费用。SAAS 产品可以分为企业级 SAAS 产品和消费级,目前以企业级产品为主。

2020 年,SAAS 企业级产品市场规模超过 500 亿元,2016-2020 年复合增长率为 43%,行业规模保持加速成长的态势。目前 SAAS 应用的行业份额最大的经营管理及行业垂直应用类,份额合计超过七成,而数据分析及信息安全类合计不足一成。对于极光而言,其 SAAS 应用的细分市场明显不占优势。

综上看来,极光 2020 年业绩较差,主要为精准营销的加速退出影响,2021 年业务模式将完全由精准营销转型至 SAAS 模式,该业务毛利率高,往年均超过 70%,且行业保持高增长水平,业务前景较为乐观。但该公司连年亏损,2020 年亏损幅度扩大,而由于 SAAS 行业基本处于亏损状态,该公司盈利前景仍旧不容乐观。