携程与美团的攻守道

文 | 锦缎作者 | 古月携程 (NASDAQ:TCOM) 将于 4 月 19 日赴港二次上市。站在新起点上,携程似乎哑口无言,到底还有什么新东西能够讲给市场听呢? 携程正在面临的是所有成熟型平台经济模

文 | 锦缎

作者 | 古月

携程 (NASDAQ:TCOM) 将于 4 月 19 日赴港二次上市。站在新起点上,携程似乎哑口无言,到底还有什么新东西能够讲给市场听呢?

携程正在面临的是所有成熟型平台经济模式共同的宿命:“诺威格定理” 的约束。即,当(携程系)市场渗透率超过 50% 后,成长性就已到了尽头。通常这个时候,以模式创新为竞争的产业巨头多选择以并购维持生命周期,但望眼国内市场,已无猎物可寻。

更为凶险的是,携程还得面临其他平台巨头的跨界蚕食——美团和飞猪的崛起都是它的逻辑杀。尤其前者,美团已成为携程的头号敌人,预定酒店业务已成为二者正面缠斗的主战场。

既没有没有第二增长曲线,还面临着不对称战争,这是携程回归遇冷的主要逻辑:媒体消息称,携程最终公开发售仅录得 16 倍超额认购。这与此前百度的 111 倍、B 站的 170 倍相去甚远。

透过尚未散去的疫情阴霾瞭望,过往擅于 “价格战 + 资本收购” 两板斧的携程,怕是难以再现当年斩落艺龙的功力,而长期以来靠并购竞争者构筑的行业护城河,正在消耗市场对它最后的想象力。

01

攻守之间

面对美团的蚕食,携程无法淡定。

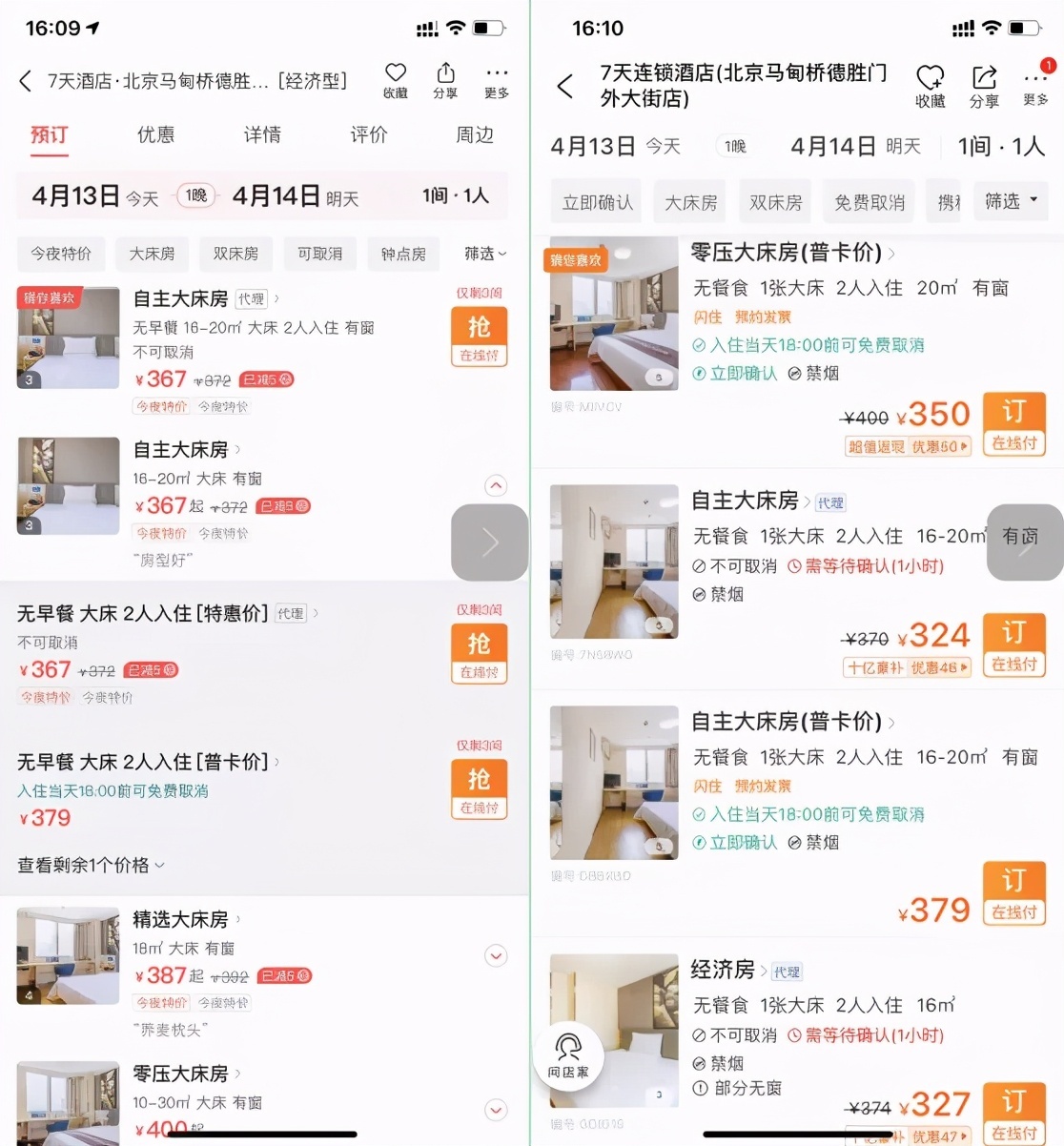

图 1:同一经济型房源价格对比(左美团,右携程),来源:APP 截图

以上图为例,4 月 15 日,通过美团 APP 和携程 APP 选取同一经济型房源对比价格,“零压大床房” 美团标价 400 元 vs 携程标价 350 元;“自主大床房” 美团标价 367 元 vs 携程标价 324 元;“精选大床房” 美团标价 387 元 vs 携程标价 329 元。

图 2:同一高星级房源价格对比(左美团,右携程),来源:APP 截图

同样的逻辑,同一家星级酒店,“豪华客房” 美团标价 1402 元 vs 携程标价 1302 元;“四季客房” 美团标价 2389 元 vs 携程标价 2011 元;“北京套房” 美团标价 8215 元 vs 携程标价 7120 元;“主席套房” 美团标价 9703 元 vs 携程标价 7521 元。

明显地,那个擅于 “价格战、拼补贴” 的携程又回来了,还是一样的味道。经历过 “携程在手,看清楚再走” 和疫情的洗礼后,发动 “十亿豪补” 的携程再次掀起价格肉搏,这次的目标直指美团。

以往的认知是,携程预订酒店业务的主要目标人群和产品定位聚焦中高端消费领域,而后来者美团的酒店业务主要发力于经济型房源,两者的存在类似 “城乡二元”。而且预订酒店的佣金和收入越往高端方向,货币化率越高,所以美团酒店业务在崛起之初并未给携程带来足够大的威胁。

但疫情的爆发还是撕开了一个口子,给了美团酒店业务得以大举攻入星级酒店领域的时机。

疫情使得国内酒店库存淤积,只有少部分酒店能够靠着隔离政策的庇佑实现一定比例的客房入住,但全国大部分酒店都被迫进入歇业状态。但从 2020 年二季度开始,部分地区的疫情风险等级陆续开始下调,以 “短途出行、城郊出行、省内出游” 为特点的旅途需求开始释放。

相比于扎根商旅出行和异地消费的携程而言,这一时间窗口无疑利好基于本地生活类服务的美团。当然美团也借机发动 “酒店超级团购” 活动,吸纳了不少陷入库存焦虑的酒店供应商,特别是在星级酒店领域。

图 3:美团酒旅到店业务收入,来源:安信证券研究中心

事实上,回顾 2020 年两家的预订酒店方面数据,携程的这块收入由 2019 年的 135 亿元下降至 2020 年的 71 亿元,几乎是腰斩;美团的到店、酒店及旅行业务 2020 年收入为 213 亿元,较上年缩量近 5%,影响微弱优于市场预期。

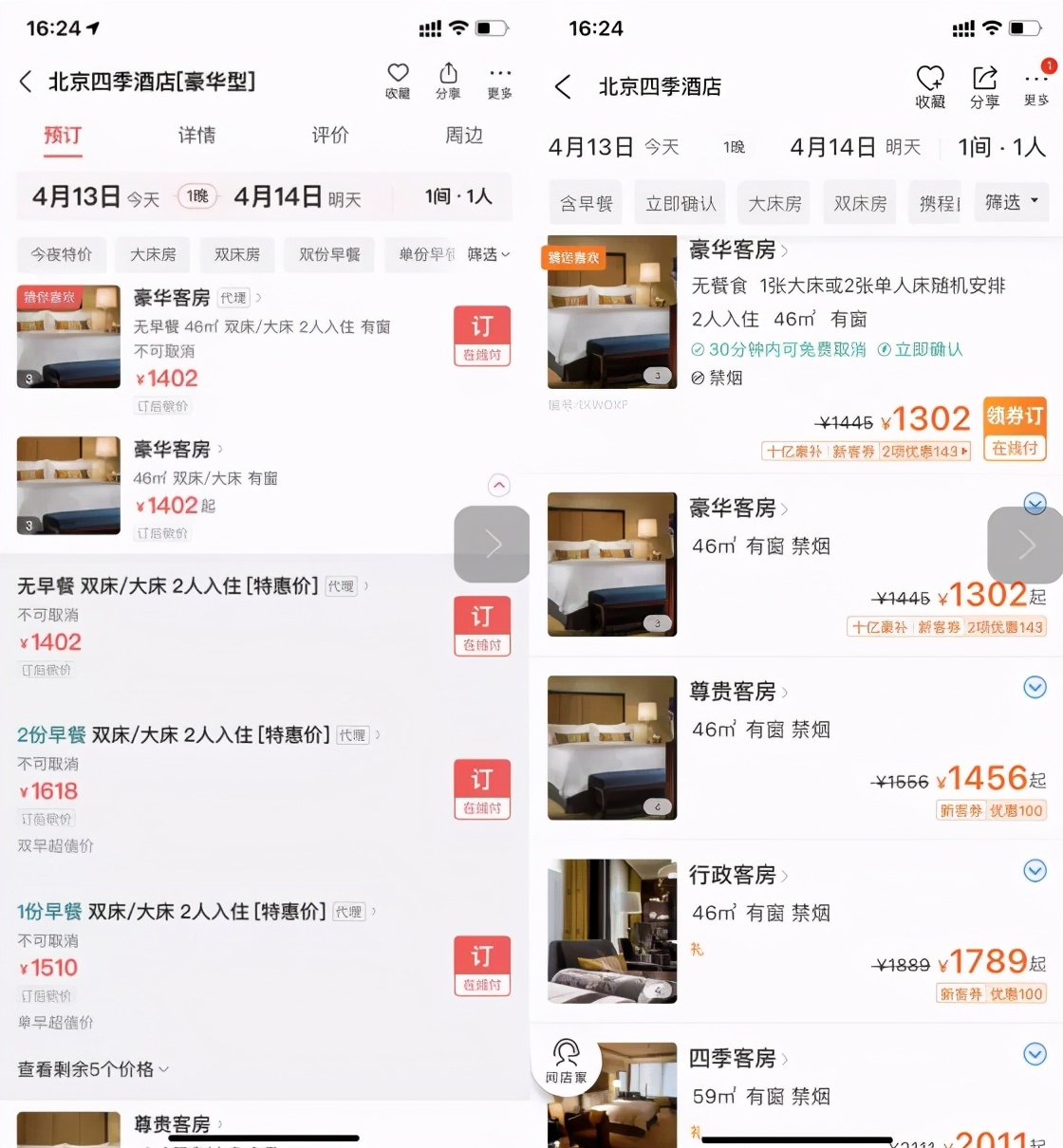

值得注意的是,美团的总间夜量早在 2019 年已占比行业超过 50%;其 2020Q4 的星级酒店在间夜总量中占比超过 15%,并且同比增长超过 110%。

这表明,美团预订酒店业务拥有庞大的经济型房源基础,并且向上延伸星级酒店房源的发展势头已很显著,若再任其继续发展,美团的酒店业务很可能将打通高低酒店住宿产品线,携程过往的独特优势将不复存在。

图 4:2019 年全年美团酒店数据,来源:Trustdata

这是近来携程发动价格补贴的主要原因。其中有两个重点,一是全房源补贴,通过竞价吸引 C 端用户回流携程体系;二是针对中高端商旅消费者(核心客户)予以更大力度的补贴,以锁定携程长期以来的比较优势。

02

博弈推演

“价格战、拼补贴” 是携程上古时期的惯用战术。从货比三家的用户行为看,“相同产品标的、不同渠道价格”,更实惠的价格当然能起到效果,短期内,携程肯定能够分流美团酒店的部分用户。

但这样一来,双方必然会陷入价格拼刺刀的泥潭,而穿越过 “千团之战” 的美团岂会畏惧,它对此更是轻车熟路。而下场后的互博就简单粗暴了,无非就是 “你刺一刀,我还一刀”,拼的就是谁块头大更大,谁的血更多。

■体量:目前携程有逾 4 亿的用户,美团则有逾 5 亿用户;

■规模:2020 年携程营收 183 亿元,美团营收 1148 亿元;

■效率:2020 年携程净利润亏损 14 亿元,美团则盈利 47 亿元;

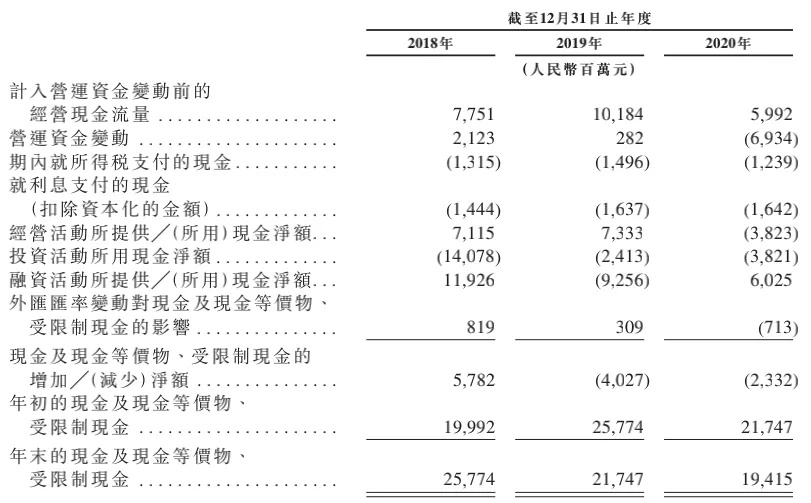

■钱袋子:2020 年末携程自有现金及等价物 194 亿元,美团则大概为 170 亿元。

由上述粗略数据可见,美团略占上风。

但美团也不是没有顾虑,其新兴业务(包括社区团购、B2B 供应链业务及共享单车业务)2020 年亏损 108 亿元,并且仍处于投入阶段,所以这块业务对资本依赖很大。

反观携程,虽然其体量和血量都不如美团,但它的战线相对集中,一是与美团抢夺预订酒店业务,二是抵挡飞猪在出行方面的压力,所以携程更能够做到 “毕其功于一役”,这是多线作战的美团无法做到的。

对于酒店供应商而言,他们当然能够坐享其成,“你十亿补贴,他十亿补贴” 的竞争势态让他们暂时摆脱 OTA 的压榨,成了后者呵护拉拢的对象。

当前较为敏感的政策背景下,预计经历过这一轮 “携程 vs 美团” 的较量后,在线酒店业务将形成一个新的房源供应结构,美团和携程很可能将达成楚汉之盟,这将是他们短期内的最优均衡。但这并不是最终的均衡结果,双方的竞争不会就此打住,两者都将暗度陈仓,择机反扑对方。

中长期看,“新物种” 美团要比 “前浪” 携程更具想象力和爆发力,而这不得不归因于美团的发迹内核,它在人们的高频行为如网购、聊天、看短视频之外,成为了人们每天吃放、点外卖的代言人,并由此高频触达衍生诸如酒店、共享单车、网约车、买菜、电影、消遣娱乐等多元业务,而基于吃放的高频推进低频往往能收获不错的效果。

尽管携程经过了 20 多年的发展,成为了人们出行旅游的代言人,但一个人或一家人一年能够出游几次呢?

而除了使用低频之外,从 PC 时代进入移动互联网时代,携程提供的产品还是十几年前的那一套。这样的携程或许是有些无奈的:中国旅游行业可以说经历了几十年的发展但根本上并没有发生大的变动,这是一个看似隐含巨大机会但却十年如一日的行业。所以这个领域天然存在被新物种入侵的 “后门”。

03

估值穹顶

刘邦夺天下后 “尿溺儒冠”,豪言 “乃公马上治天下。” 陆贾质问刘邦 “居马上得之,宁可以马上治之乎?”

图 5:陈道明版刘邦,来源:网络

一路走来,携程在在线旅游行业内坐实了自己王者头牌的霸主地位,凭借着资本投资鲸吞般的能力,陆续将竞争者、潜在竞争者纳入麾下,屡试不爽。

图 6:携程集团 (NASDAQ:TCOM) 月 K 图,来源:雪球

但,这样构筑的行业护城河在资本市场上并没有被 “陆贾们” 所认同,其与去哪网合并股价上涨之后,随后的投资收购并未抬升股价,并从 2017 年 9 月的 60 美元/股开始一路走低。

复盘下这期间携程的并购行为,时间线如下:

■2015 年 5 月,携程收购了艺龙大约 38%的股权,之后随着艺龙私有化和同程合并为同程艺龙,携程实现了对同程艺龙的股权投资;同年 12 月,携程完成对去哪儿的分布收购,总收购成本为 325 亿元。

■2016 年 1 月,携程通过可转换债券投资印度最大的在线旅游平台 MakeMyTrip,之后此投资金额追加至 12 亿美元;2016 年,携程战略投资旅游百事通,后者一大特色是在二三线城市拥有 5000 多家门店;同年 12 月,携程又达成了对 skyscanner(天巡)的收购案,总对价 120 亿元。

■2018 年,携程花 11 亿元收购一家线下旅行社剩余的全部股权,市场认为这家公司可能是 2016 年投资的百事通。

■2019 年 11 月,携程取得了对一家在线旅行社的控制权,市场分析认为这是专注境外旅游的途风网。

■2020 年 4 月携程以总现金对价 7.7 亿元收购了一家线上旅行社的全部股权;又于同年 9 月以 4.2 亿元收购一家线上支付机构的全部股权。

而翻看携程招股书,截至2021年1月31日,其现金和现金等价物共计 226 亿元人民币、未偿还可转换优先债券本金总额 11 亿美元、未偿还可交换优先债券本金总额 5 亿美元,以及三笔未偿还银团贷款共计 28 亿美元。

图 7:携程现金流概要,来源:招股书

在两大主业(出行票务和酒店预订)未来还将面临较大不确定性挑战下,其经营活动所提供的现金净额难以出现较大改观,那么携程惯用的 “价格战 + 收购” 两板斧将受到桎梏。

事实上,携程通过收购确立自身行业护城河的方式是比较缺乏想象力的。看似能够同化竞争对手、持续扩大规模形成主宰行业之势,但对于美团这样的主营业务游离于 OTA 行业之外的 “新物种” 来说,这两板斧的效用会被极大弱化。

而在资本市场上,虽然携程的两板斧是一种独特的竞争能力,但其对于在线旅游行业整体效率和价值仍缺乏改造力和创造力,所以哪怕是收入规模扩大,但股价仍然匍匐。

图 10:球场上的清道夫,来源:网络

这就像球场上的清道夫,化险为夷固然是一种能力,但是很少有清道夫能够在球员交易市场上获得不菲的身价。但反之,那些把控球场节奏的中场球员和撕开防线破网得分的前锋往往能够获得天价估值。

04

破防之道

当前的携程身上,还留存着长期被诟病的 “大数据杀熟” 标签,这是一种很低级的、短视的运营策略,它的底层逻辑 “逆互联网”,在信息不对称的基础上提价。

当用户失去对你的信任,只看价格,全网去比价,甚至去航空公司官网订票,你多年构建的品牌也就一文不值了,这是携程作为补贴式交易平台的悲哀,也是一种无能为力的宿命:

▲当你 OTA 交易平台冉冉升起时,去哪儿等有资本支持的公司跟你血拼补贴;

▲当你通过收购成为 OTA 领域的王者时,如美团一样的新物种对你造成了降维打击;

▲当你自以为找到提高业绩的自救之路时,发现那只是泯灭品牌价值的不归路。

如何打破补贴式交易平台的宿命?其实需要在思维上转变:不过要分固化竞争思维,而是要极大强化服务思维。

涨价和降价的本质,最终的目的都是要让酒店住满,而不应被视为竞争或盈利策略。以行业惯例来看,剩下的 10%-30% 空置房间的边际成本很低,提高入住率,酒店的业绩就会有很好的上升,那么携程的业绩就会有很好的上升。

比如我们此前分析电商行业,写到交易逻辑到产业赋能逻辑时有这个一个例子:

进入渗透率很高的互联网下半场,平台收流量税的交易逻辑会越来越弱。浅连接赚通道费的模式,会让位于赋能供应链赚效率提升的钱。比如平台把货币化率提高到 5%,那商家会加速逃离平台。但如果平台去赋能提高商家或者生产商的效率,比如生鲜,你把耗损率从 40% 降到 20%,对方分你 10% 也照样很开心。

从这个意义上来讲,不管是携程,还是美团都要真正的明白:直接多赚用户的钱,那它最终会赚不到钱;帮酒店等商家赚更多的钱,才能像池塘的鸭子,水涨鸭高。

本文来源:锦缎