背负陕汽集团心愿,德银天下拟赴港上市

陕汽集团全力赋能德银天下,只为破借壳上市失败困境

根据最新市场消息,陕西汽车集团(简称:陕汽集团)旗下商用车联网平台德银天下向港交所主板提交上市申请。中信建投国际将作为此次上市独家保荐人。

德银天下成立于 2014 年,是陕西汽车集团全资子公司。同时,公司运营着国内最大的重卡车联网平台,并作为国内领先的商用车综合解决方案和增值服务供应商。

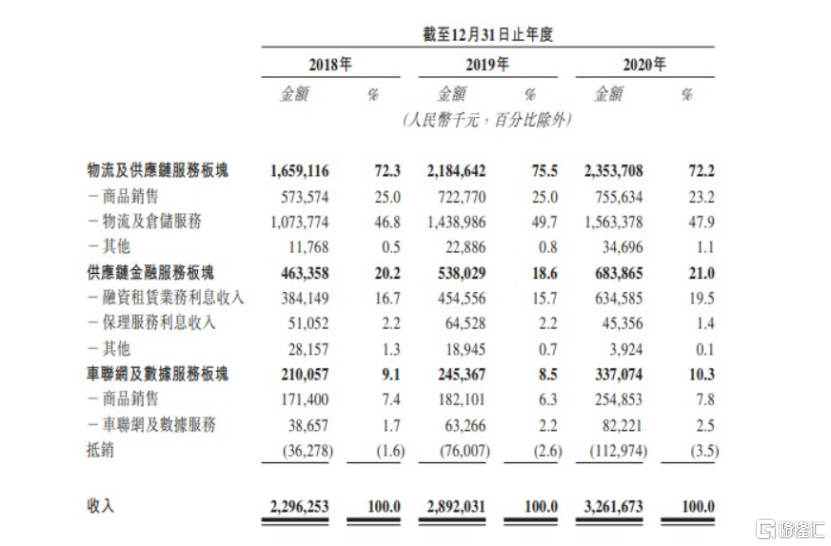

图片来源:招股书,格隆汇整理

那么背靠陕汽集团的德银天下,公司业务来源主要通过整合陕汽集团的各方资源来提供重卡应用场景下的增值服务。

目前德银天下主营业务包括物流及供应链服务、供应链金融服务、车联网及数据服务。其中物流及供应链服务收入占据公司超 70% 主营业务收入,另外两大类服务分别占据主营业务收入近 20% 和 10%。

根据最新招股说明书,2018-2020 年物流及供应链服务收入分别为 16.59 亿元、21.85 亿元和 23.54 亿元,复合增长率为 19.12%。其中物流及仓储服务贡献超 45% 收入,商品销售贡献约 25% 收入。德银天下相关报道所示,商品销售主要由整车及零配件销售组成。

反观德银天下的第二大业务主要由融资租赁业务(16%)、保理业务和保险经纪业务(4%)组成。其中 2018-2020 年供应链金融服务收入分别为 4.63 亿元、5.38 亿元和 6.84 亿元,复合增长率为 21.55%。

其次,2018-2020 年车联网及数据服务收入分别为 2.10 亿元、2.45 亿元和 3.37 亿元,复合增长率为 26.68%。

总观,2018-2020 年德银天下总营业收入呈现稳定增长趋势,其分别为 22.96 亿元、28.92 亿元和 32.62 亿元,复合增长率为 19.19%。2018-2020 年公司净利润分别为 1.65 亿元、2.41 亿元和 3.18 亿元,复合增长率为 38.83%。

上述分析所示,德银天下总体盈利向好离不开陕汽集团的各方赋能。然而公司此次上市除了缓解现金流动性紧张,更多地是背负着陕汽集团多年上市的决心。

根据最新招股说明书,2018-2020 年公司现金及现金等价物分别为 6.32 亿元、7.30 亿元和 1.97 亿元。其中公司 2020 年账面现金较上年同比下滑 73.03%,整体现金流动性偏紧张。 此外,2018-2020 年公司短期借款及相关账款和应付账款总和分别为 41.75 亿元、57.24 亿元和 73.38 亿元,总体流动负债压力上升。

回看陕汽集团的坎坷上市之路,2013 年陕汽集团曾尝试通过借壳博通股份登陆 A 股,然而最终以股权结构问题所告破。 根据相关市场资料,陕汽集团近 90% 利润来源于陕西重型汽车有限公司(简称陕重汽),然而陕重汽的股权架构显示陕汽集团占 49% 和潍柴动力占 51%,潍柴动力持有主要控股权。可见,当年陕汽集团上市主动权落在了潍柴动力手上。

一年过后,陕汽集团与潍柴动力在陕重汽股权结构协商上并没有得出一个有效解决方案。最终,陕汽集团借壳博通股份的上市重启也告破。

可见,德银天下此次登陆港股也为陕汽集团完成多年上市心愿。根据德银天下股权架构,陕汽集团、陕重汽、陕汽商用车分别持有 92.09%、7.19% 和 0.72% 股权,陕汽集团手握德银天下主要控股权。

总体而言,近期全球经济逐步复苏,顺周期行业也步入稳步增长趋势。其中建筑行业作为顺周期行业中的主要领域,工程量的逐步扩张也会带动重型卡车的需求量,相应重卡增长服务也会随之受到更多市场关注。对于德银天下而言,公司上市将更好地完备陕汽集团的重卡增值服务,公司后市发展或将值得期待。