新股解读 | 融信服务:内生外拓齐发力,有望迈入 “第二增长曲线”?

融信服务在物业赛道中算的上是成长性较高的 “中上游选手”。

经过去年下半年短暂的波动后,物业板块的 “风” 似乎又起来了。

2021 年开年以来,在跌宕起伏的港股大盘中,物业板块算是表现比较 “稳” 的——板块整体累涨逾 40%%,个股方面,有逾 5 只物业股涨幅达到 50% 以上,近 10 只个股涨幅超过 40%。其中,年初至今中海物业累涨逾 100%,世茂服务累涨逾 65%。

对照上述物业股的涨幅来看,不难看出,涨势良好的物业股一般都是规模占优,或者是成长性突出的个股。而这一表现,也无不透露一个事实——物企持续的规模化扩张能力及跨业态多元服务的创新能力,不仅使得物业股的上升空间极具想象力,也使得这些物业股十分 “抗打”。

恰逢此时,我们也关注到当前物企待上市的名单中的一匹 “黑马” -- 融信服务向港交所更新了招股书。

据了解,融信服务是一家全国性综合物业管理服务商,主要为住宅和非住宅物业提供多元化物业管理服务,旗下运营的子公司分别有融信世欧及融信物业管理等。追溯其成长历史可发现,融信服务并不像其他上市的物业股份一样从地产拆分而来,而是和融信中国互为 “兄弟公司”。

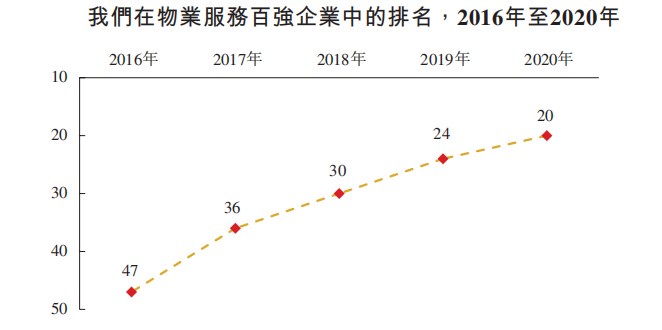

融信服务在物业赛道中也算的上是成长性较高的 “中上游选手”——物业服务百强企业中排名中,2020 年排名第 20 位,2021 年排名第 19 位。

那么,下面不妨从它的基本面出发,来分析一下融信服务的成长价值究竟如何?

和其他闽系房企类似,融信服务的 “事业版图” 也是以福建、长三角为深耕区域,并向外辐射至全国。

2017 年,融信服务将业务扩展至四川省成都、河南省郑州和天津,并将总部由福建省福州市搬迁至上海,发展成为一家全国性综合物业管理服务商。截至目前,其在巩固海峡西岸地区和长江三角洲地区市场地位的同时,也仍在快速向中国市场其他地区渗透。

而随着该公司不断将 “触手” 延伸到其它地区,其在管总建筑和总签约面积也处于不断攀升之势。

截至2020年12月31日,融信服务有 119 个在管项目和 91 个已签约管理但尚未交付予的项目,覆盖两大主要地区和其他地区的 44 个城市,在管总建筑面积约 1990 万平方米,总签约建筑面积约 3820 万平方米。

值得一提的是,融信服务纯利在 2018 年至 2020 年能实现复合增长率 58.7% 的高速增长,一定程度上得益于长三角的服务面积逐年上升的 “功劳”。

据招股书披露,近年来,融信服务海峡西岸管理面积占总管理面积的比重不断下降,而长三角地区的比重则不断提升:2018 年至 2020 年,该公司海峡西岸管理面积占比分别为 92.8%、73.1% 和 63.5%,长江三角洲地区管理面积占比则分别为 7.2%、14.2% 和 22.8%。

而长三角服务面积占比的逐步提升,实际上也相当于变相拓宽融信服务的利润空间。

一方面,长三角地区的经济发达水平明显要高于海峡西岸地区。据中指院,截至 2019 年底,海峡西岸地区的城镇化率和人均可支配收入分别达 61.6% 和每年 32149 元,长江三角洲地区的城镇化率和人均可支配收入分别达 71.1% 和每年 45551 元。

另一方面,长三角地区的物业管理费用也显著高于海峡西岸地区,于 2019 年,海峡西岸地区但平均住宅物业管理费为每月每平方米 2.0 元,长江三角洲地区的平均住宅物业管理费为每月每平方米 2.3 元。

基于上述,不难看出,融信服务目前已经凭借其品牌效应,走出了区域物业服务企业的局限性,而随着其不断深耕海峡西岸、长三角地区及同步渗透场其他地区的战略推进,其在管建筑总面积有望继续稳步增长,进而刺激营收净利继续保持强劲的增长势头。

此外,融信服务的第三方业务占比逐年提升,也将使得其规模增长或更具想象空间。

从 2016 年对外服务开始,融信服务来自于第三方开发商项目的收入便呈迅速增长之势。

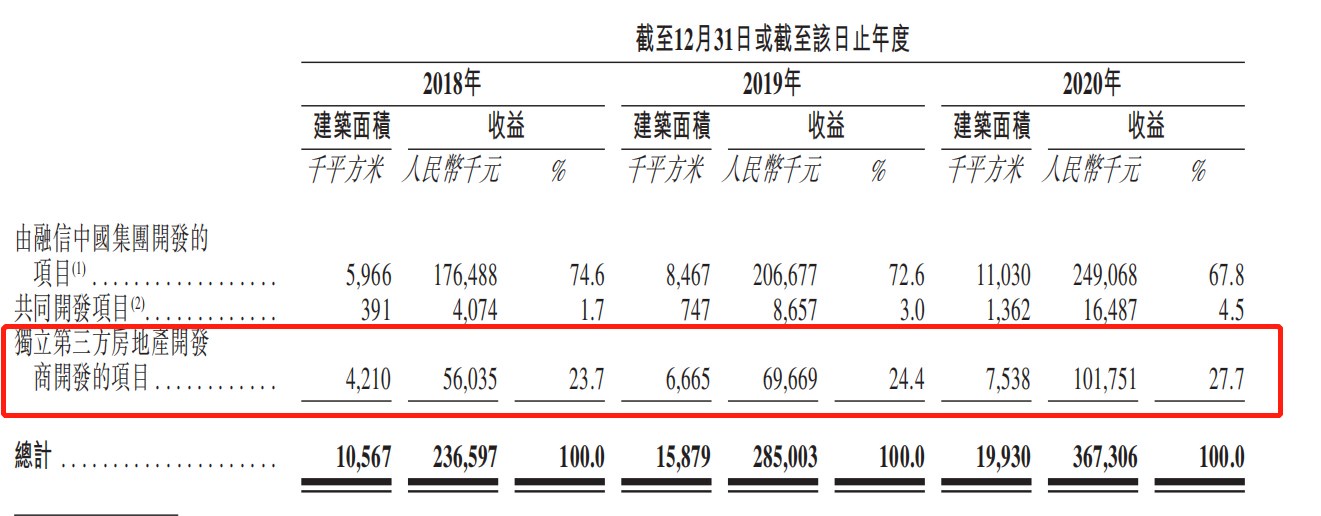

2018 年至 2020 年,其物业管理业务线中,来自第三方开发商的在管面积分别为 420 万平方米、667 万平方米和 754 万平方米;期内第三方开发商项目所得收益则分别为 5603 万元、6967 万元和 1.02 亿元。第三方在管面积和收益逐年上升,体现出公司在市场化外拓的优势。

(数据来源:融信服务招股书)

从更深层次的角度来看,第三方业务贡献度不断提升这变化,对于融信服务而言还有着其它积极作用——这意味着,该公司的服务能力不仅得到了市场的认可,同时也进一步验证了公司成长的边界不再完全受制于母公司,规模增长将更具想象空间。