市场对于德银的担忧过度了吗?

花旗银行认为,德银是市场不理性的受害者,但一个焦虑的市场也可能让一家健康的银行陷入险境。

硅谷银行和瑞信引发的风暴,让许多并不存在流动性问题的银行也跟着躺枪。

但有分析师指出,目前的状况只是因为投资者对欧美银行业前景极度缺乏信心,市场不理性的一面正主导行情,银行业面临的的风险实际远小于市场预期。

德银莫名躺枪

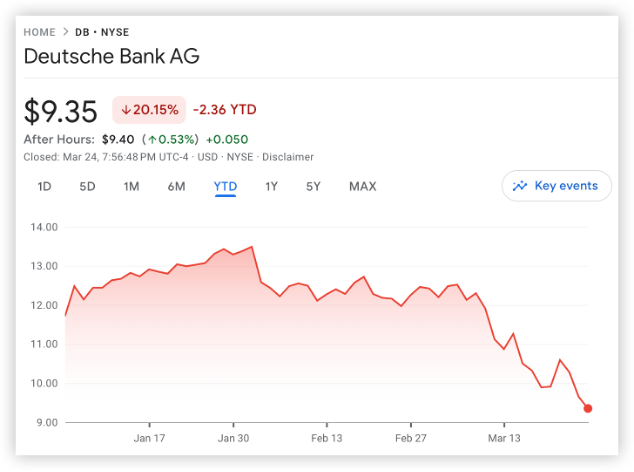

今年以来,德国资产值最大(截至去年底为 1.32 万亿欧元)的银行德意志银行股价已累跌超 20%,股价创下自去年 10 月以来的新低。德银 CDS 一度飙升至 2020 年来的峰值,拖累整体欧洲银行股跌至三个月最低。

上周,欧洲政府官员曾紧急为德银背书,德国总理朔尔茨称德银在 2019 年从根本上实现了业务模式的现代化与重组之后 “盈利丰厚”、无需担忧。欧央行行长拉加德对欧盟领导人表示,欧元区银行业在强有力的监管机制下依然强劲,如有必要将随时注入流动性。法国总统马克龙称,欧洲银行业拥有坚实的基本面。

但多名官员的支持依然未能逆转德银的跌势。截至上周五美股收盘,德银收跌 3.11%。

什么导致了德银股价跳水?花旗:一个不理性的市场

德银的下跌让许多华尔街分析师摸不着头脑。不像硅谷银行、签字银行或瑞信,没有任何征兆表明德银的流动性存在问题。

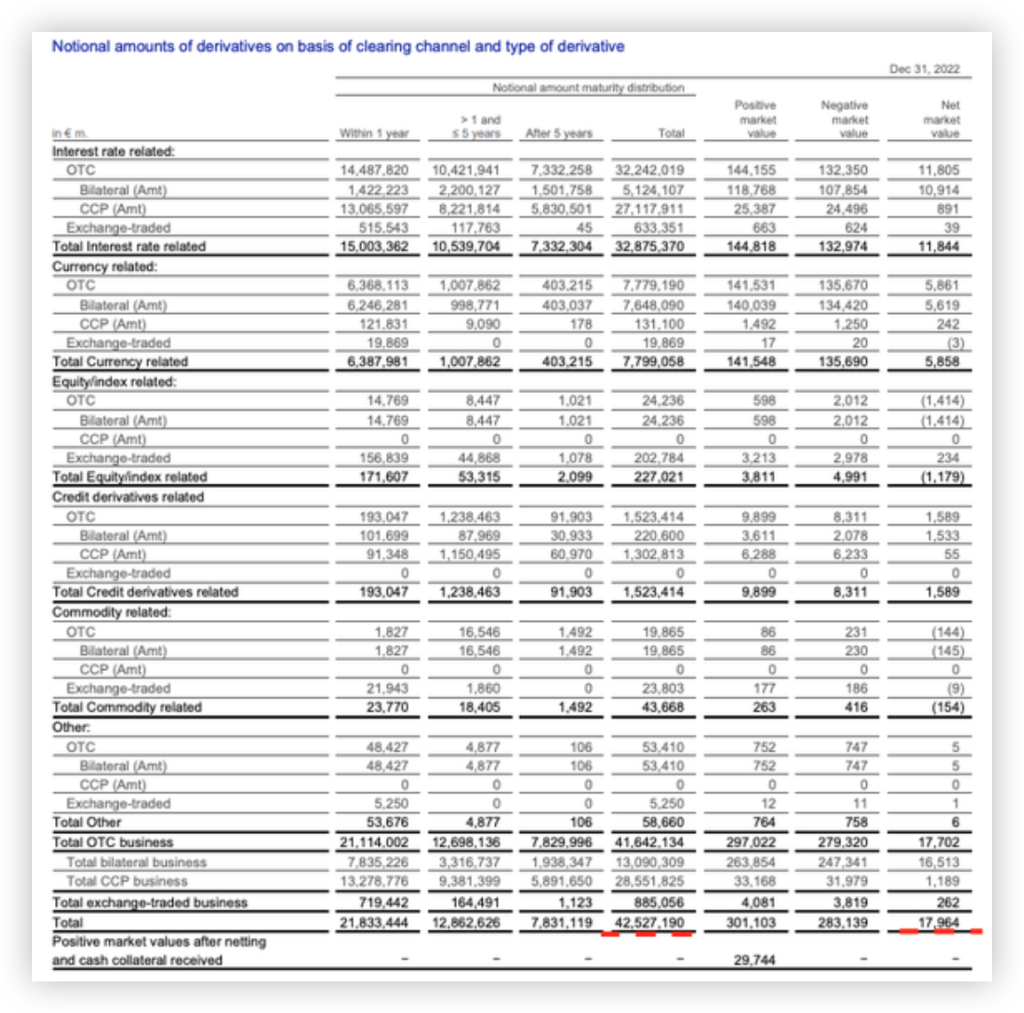

有分析师指出,德银可能存在的风险主要有:1)该行的 CDS 蹿升;2)对商业房地产的风险敞口;3)42.5 万亿欧元的名义场外衍生品风险敞口总额。

花旗分析师 Andrew Coombs 等人在报告中指出,这些因素都不足以解释德银的股价为何突然跳水,他们认为,德银只是市场不理性的受害者。

摩根大通分析师 Kian Abouhossein 等人认为:

“在我们看来,德银的 CDS 报价在近期扩大与所有市场参与者的单向风险交易有关,我们不认为这一情况和股价下跌反映了该行的基本面。”

花旗银行的 Coombs 等人表示,虽然德意志银行过去表现不佳,但 2019 年启动的大规模的转型计划已经帮助它渡过危机。

从财报来看,德银在完成从 2019 年开始的数十亿欧元重组后已连续十个季度实现盈利,2022 年净利润同比增长 150% 至 50 亿欧元,为 2007 年以来利润最高的一年。德银的存款基础在最近几个季度保持稳定,衡量银行偿付能力的指标 CET1(普通股权一级资本)比率在去年底为 13.4%,流动性覆盖率为 142%,净稳定资金比率为 119%。

花旗分析师称,德银能够盈利,拥有雄厚的资本和流动性,相比瑞信,德银的财务状况有实质性改善,他们 “不担心德银的生存能力或资产净值”。

至于德银的商业地产风险敞口和 42.5 万亿欧元的名义场外衍生品账簿?

华尔街见闻此前曾介绍过,摩根大通指出,商业房地产(CRE)贷款仅占德银整体贷款的 7% 左右,约为 330 亿欧元,这部分贷款有约 50% 在美国,但德银 CRE 敞口实际上低于同行平均水平。

此外,德银也正在积极主动地管理这部分 CRE 投资组合的风险。 2022 年三季度财报时,德银新任 CRO 提到,美国 CRE 投资组合中有 20 亿至 30 亿欧元将在 2023 年进行再融资,该行已保守地对这部分投资组合进行了一些额外的坏账拨备。

再来看表面上最致命的 42 万亿欧元场外衍生品问题。

上图是德银的 2022 年报。从表内来看,22 年末德银衍生品合计本金高达 42.5 万亿欧元,远高于总资产规模,且其中利率合约本金占比超 77%,在加息环境下市场普遍较为担心德银衍生品业务的违约风险和利率风险。但是,我们首先需要明确,财报中的数字是衍生品合同的名义金额,并非其风险敞口

举例来说,假设德银的一个大公司客户需要进行利率互换(IRS)来保护自己免受 10 亿美元贷款的利率上升的影响。假设 IRS 的条款为伦敦同业拆借利率(LIBOR)+100 个基点的浮动利率换 6% 的固定利率。

在这种情况下,德银将从另一家银行对手方(例如摩根大通)购买相同的 10 亿美元 IRS。

德银赚取了交易中介费,但这笔交易是完全对冲的,德银并不面临利率风险或市场风险。然而,为了计算其衍生品总风险(即 42.5 万亿欧元这个数字),这笔交易会被算作 20 亿美元的名义风险。

这就是为什么这些名义衍生品风险敞口会如此之大,但它们实际上只是名义上的合同数字,远远没有达到实际的风险敞口。

并且,在这 42.5 万亿欧元的衍生品合同中,除了 13.1 万亿欧元之外的所有衍生品都是集中清算,没有交易对手信用风险。尽管 13.1 万亿欧元仍是个很大的数字,但比 2007 年规模要低得多,并且与其他主要银行的投资组合相比并没有显得失衡。

2022 年,德银利率合约净市值为 118 亿欧元,虽较 21 年下降 9 亿元,但整体盈利能力依旧强劲。

Muzinich & Co.的投资组合经理 Tatjana Greil Castro 指出,市场处于高度紧张状态,似乎只是在寻找下一块多米诺骨牌。

当然,尽管德银并不存在什么实际风险,但一个焦虑的市场可能让一家健康的银行陷入险境。花旗分析师警告称,“各种媒体头条的连锁反应” 风险仍然存在,市场的担忧可能会转化为 “自我实现的预言”。