投资组合新增投资标的:吉宝数据中心房地产信托(下称 “Keppel DC REIT”,新交所代码:AJBU)

我想引用下面这句话作为今天这篇文章的开篇语:

“要有耐心,是你的,就会在时机成熟之际属于你。”

我在投资时正是秉承这个理念。以 $Keppel DC Reit.SG 为例,我耐心地等待 Keppel DC REIT 单价降至 2.32 新元,然后再将其添加到我的长期投资组合中。按照该单价计算,每单位分派收益为 9.17 新分,收益率为 4.0%,满足了我对公司投资的回报预期。

你可能会好奇我等了多久,价格才下降到这个水平?答案是:一年多。在等待 Keppel DC REIT 单价下降到期望价格的同时,我一直在关注该基金的最新情况,确保其业务基本面保持稳健。

我希望通过这篇文章与大家分享我对该基金所做的所有研究,其中包括 2015 至 2020 财年和 2021 财年上半年的业务运营情况、过往财务业绩、投资组合情况、债务情况、对单位信托持有人的收益分派情况,以及我决定投资该基金的原因。

Keppel DC REIT 业务运营情况

Keppel DC REIT 属于数据中心房地产投资信托基金。截至本文撰写期间,该基金共有 19 个数据中心,分布在 8 个地点

- 新加坡:6 个

- 澳大利亚:3 个

- 马来西亚:1 个

- 德国:2 个

- 爱尔兰:2 个

- 意大利:1 个

- 荷兰:3 个

- 英国:2 个

- Keppel DC REIT 在 2021 年 7 月 26 日发布半年业绩报告之际,宣布收购位于广东省江门市的广东数据中心,这是该基金首次进军中国。依托广东数据中心,该基金可从中国蓬勃增长的数字经济获益。

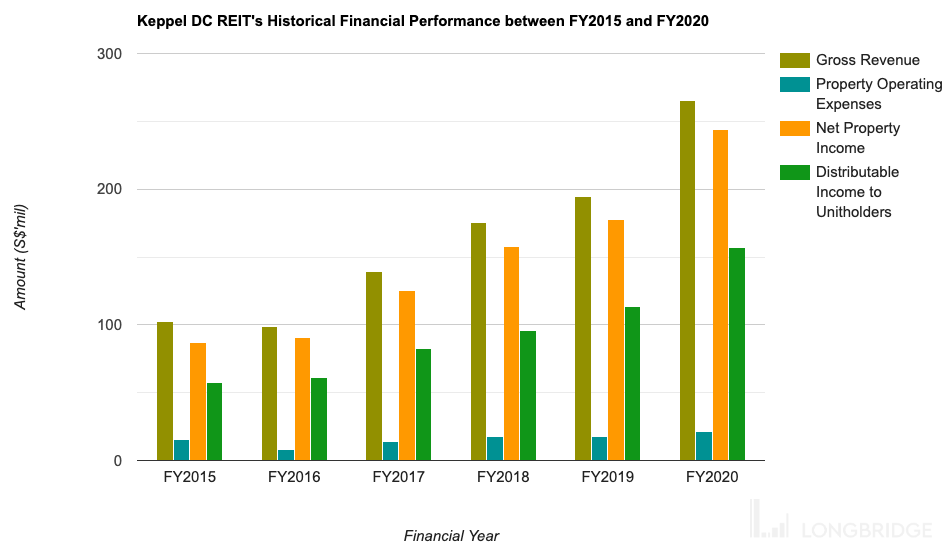

Keppel DC REIT 过往财务业绩(2015 至 2020 财年)

由于 Keppel DC REIT 于 2014 年 12 月 12 日在新加坡交易所上市,在本节中,你将看到该基金 2015 至 2020 财年的全年业绩:

2015 财年 | 2016 财年 | 2017 财年 | 2018 财年 | |

总收入(新元) | 1.025 亿新元 | 9,910 万新元 | 1.391 亿新元 | 1.755 亿新元 |

数据中心经营费用(新元) | 1,560 万新元 | 820 万新元 | 1,390 万新元 | 1,790 万新元 |

数据中心净收益(新元) | 8,670 万新元 | 9,090 万新元 | 1.251 亿新元 | 1.577 亿新元 |

可分派给单位信托持有人的收益(新元) | 5,740 万新元 | 6,100 万新元 | 8,230 万新元 | 9,610 万新元 |

2019 财年 | 2020 财年 | |||

总收入(新元) | 1.948 亿新元 | 2.656 亿新元 | ||

数据中心经营费用(新元) | 1,750 万新元 | 2,140 万新元 | ||

数据中心净收益(新元) | 1.773 亿新元 | 2.442 亿新元 | ||

可分派给单位信托持有人的收益(新元) | 1.132 亿新元 | 1.569 亿新元 |

我认为,Keppel DC REIT 自上市以来的全年财务数据非常亮眼。例如,我研究的 6 年中有 5 年的总收入同比上升(且年复合增长率录得 17%);研究的 6 年中数据中心净收益和可分派给单位信托持有人的收益均有上升(二者年复合增长率分别为 19% 和 18 %)。

该基金财务业绩多年来不断上升,这是我决定投资的原因之一。

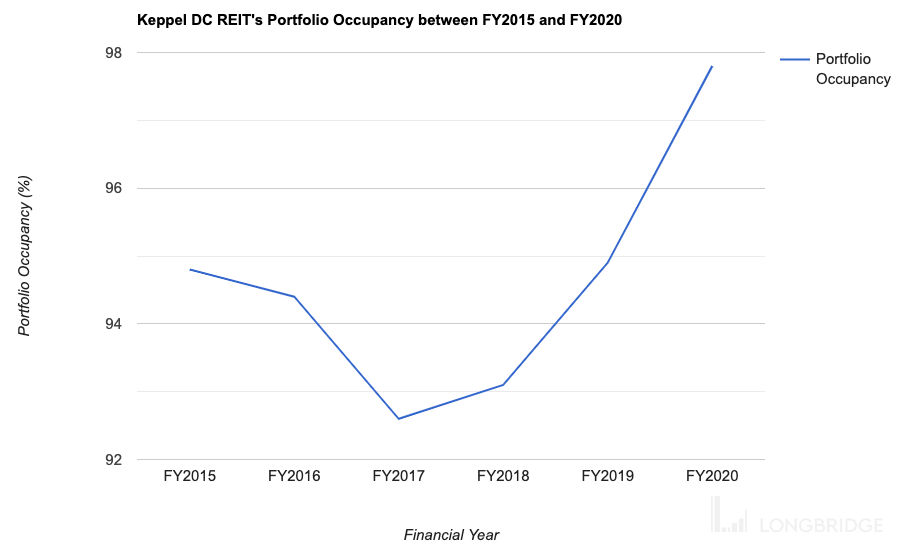

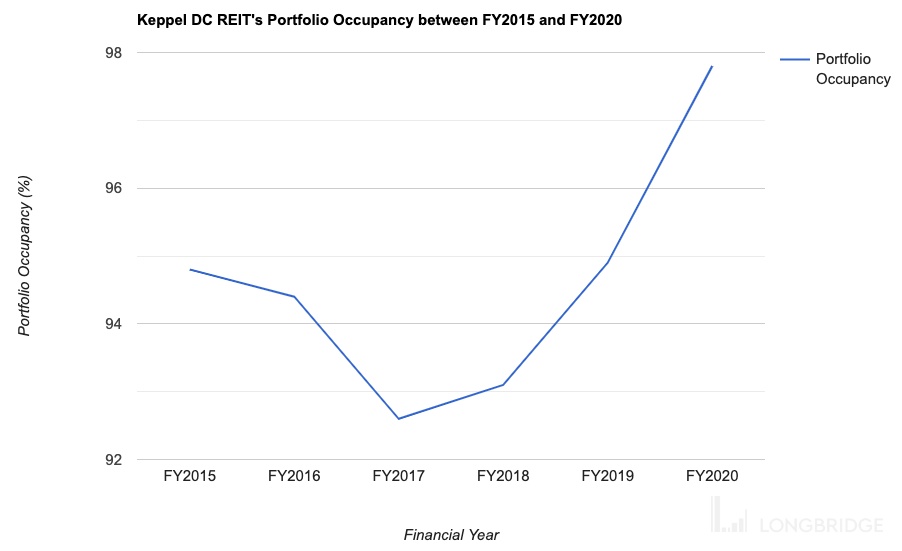

Keppel DC REIT 过往投资组合租用情况(2015 至 2020 财年)

接下来,我们来看看 Keppel DC REIT 2015 至 2020 财年的投资组合租用情况:

2015 财年 | 2016 财年 | 2017 财年 | 2018 财年 | |

投资组合租用率 (%) | 94.8% | 94.4% | 92.6% | 93.1% |

投资组合加权平均租赁期(年) | 8.7 年 | 9.6 年 | 9.1 年 | 8.3 年 |

2019 财年 | 2020 财年 | |||

投资组合租用率 (%) | 94.9% | 97.8% | ||

投资组合加权平均租赁期(年) | 8.6 年 | 6.8 年 |

我还喜欢该蓝筹基金投资组合租用情况的另一方面。在我研究的 6 年中,其数据中心租用率一直保持在 90.0% 以上,且投资组合加权平均租赁期长,由此可见租赁收益稳定(相比之下,零售房地产投资信托的投资组合加权平均租赁期较短,租赁收益可能不太稳定。如果市场大环境不利于续租,那么受到许多因素影响,新租约和/或到期租约可能以较低租金签订,进而影响零售房地产投资信托的未来收益)。

Keppel DC REIT 过往债务情况(2015 至 2020 财年)

在审查一只房地产投资信托基金的债务情况时,我一般希望其有较大的债务空间,低于监管上限(当前为 50.0%),以便该基金抓住机会进行增值收购。

接下来,我们来看看 Keppel DC REIT 2015 至 2020 财年的债务情况:

2015 财年 | 2016 财年 | 2017 财年 | 2018 财年 | |

总杠杆率 (%) | 29.2% | 28.3% | 32.1% | 30.8% |

利息覆盖率(倍) | 9.4 倍 | 9.4 倍 | 9.7 倍 | 11.4 倍 |

平均债务年限(年) | 3.3 年 | 3.2 年 | 3.8 年 | 3.0 年 |

平均债务成本率 (%) | 2.5% | 2.3% | 2.2% | 1.9% |

2019 财年 | 2020 财年 | |||

总杠杆率 (%) | 30.7% | 36.2% | ||

利息覆盖率(倍) | 13.3 倍 | 13.3 倍 | ||

平均债务年限(年) | 3.9 年 | 3.2 年 | ||

平均债务成本率 (%) | 1.7% | 1.6% |

我喜欢 Keppel DC REIT 债务情况的几个方面:

- 除 2020 财年(总杠杆率 36.2%)外,总杠杆率一直保持在 35.0% 以下,并且仍有非常大的债务空间,远低于监管上限 (50.0%)。

- 此外,利息覆盖率(通俗地说就是履行短期债务义务的能力)也很高。我认为,对于房地产投资信托基金来说,高于 5.0 倍就是理想的数字。Keppel DC REIT 多年来的利息覆盖率超出了我的预期。

- 同样令人鼓舞的是,多年来,其平均债务成本率呈下降趋势。

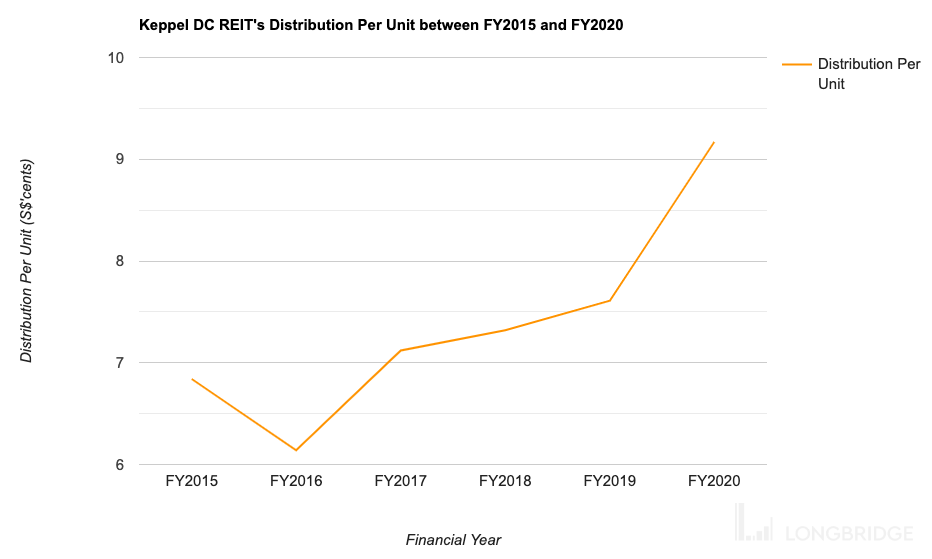

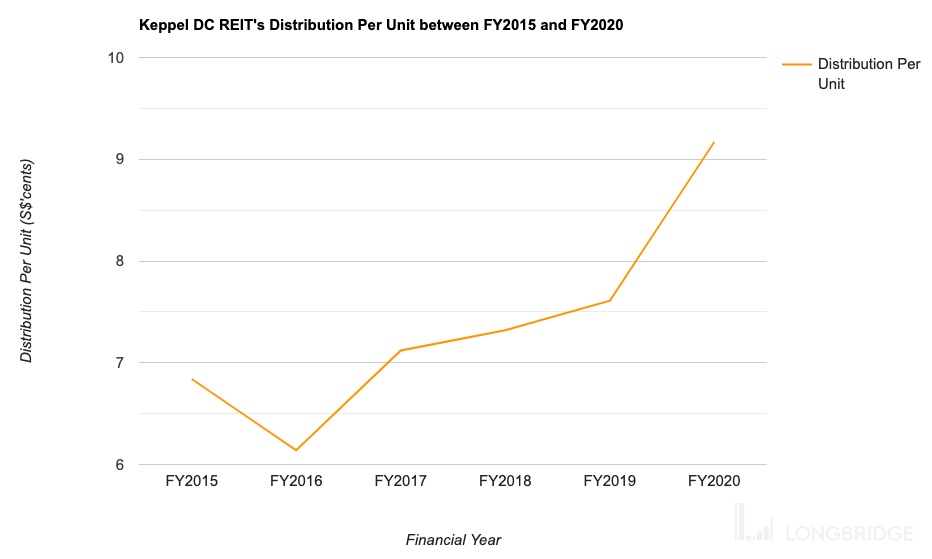

Keppel DC REIT 对单位信托持有人的每单位收益分派情况(2015 至 2020 财年)

Keppel DC REIT 每年公布两次对单位信托持有人的收益分派情况(2019 财年除外,2019 财年按季度公布),第一次是在发布第二季度业绩报告时,第二次是在发布第四季度业绩报告时。

多年来,该基金对单位信托持有人的收益分派情况如下所示:

2015 财年 | 2016 财年 | 2017 财年 | 2018 财年 | |

每单位收益分派(新分) | 6.84 新分 | 6.14 新分 | 7.12 新分 | 7.32 新分 |

2019 财年 | 2020 财年 | |||

每单位收益分派(新分) | 7.61 新分 | 9.17 新分 |

除了 2016 财年的收益分派略有下降外,其余 5 年的收益分派均同比上升,并且年复合增长率达到 5.01%。

Keppel DC REIT 2021 财年上半年业绩情况

本文撰写期间,Keppel DC REIT 发布了第二季度以及 2021 财年上半年(截至 2021 年 6 月 30 日)业绩报告(我将在后续文章中分析该业绩报告)。

相比去年同期(即 2020 财年上半年,截至 2020 年 6 月 30 日)需要注意的一些关键统计数据如下表所示:

2020 财年上半年 | 2021 财年上半年 | 差额 (%) | |

总收入(新元) | 1.240 亿新元 | 1.351 亿新元 | +9.0% |

数据中心经营费用(新元) | 970 万新元 | 1,130 万新元 | +16.2% |

数据中心净收益(新元) | 1.142 亿新元 | 1.238 亿新元 | +8.4% |

可分派给单位信托持有人的收益(新元) | 7,500 万新元 | 8,430 万新元 | +12.4% |

投资组合租用 (%) | 96.1% | 98.0% | – |

投资组合加权平均租赁期(年) | 7.4 年 | 6.5 年 | – |

总杠杆率 (%) | 34.5% | 36.7% | – |

利息覆盖率(倍) | 12.8 倍 | 12.9 倍 | – |

平均债务年限(年) | 3.7 年 | 2.8 年 | – |

平均债务成本率 (%) | 1.7% | 1.5% | – |

每单位收益分派(新分) | 4.375 新分 | 4.924 新分 | +12.5% |

财务业绩:

- 总收入同比增长 9.0% 得益于 Kelsterbach DC 全期分派、收购 Amsterdam DC,以及在新加坡和爱尔兰资产实施资产改善计划后获得的额外收益。

- 由于 Keppel DC Dublin 1 和 Gore Hill Data Centre 两个数据中心的开支增加,数据中心经营费用较去年同期增加 16.2%。

投资组合租用情况:

- 我认为,情况好坏参半,因为投资组合加权平均租赁期缩短抵消了投资组合租用率上升。尽管如此,投资组合租用情况仍然非常好。

债务情况:

- 综合来看,除总杠杆率小幅上升、平均债务年限缩短外,利息覆盖率和平均债务成本率保持稳定。

结语

多年财务业绩不断上升,投资组合租用情况和债务情况稳定,是 Keppel DC REIT 吸引我关注并投资的原因。此外,还包括其多年来不断改善的收益分派情况。

展望未来,鉴于 Keppel DC REIT 债务空间充足,我对其进一步增值收购的能力持乐观态度。我认为,数据中心业务收益稳定,公司不太可能在入驻数据中心后还想迁移数据,毕竟这种做法会带来很多麻烦。

我对决定投资蓝筹 Keppel DC REIT 的原因就分享到这里。希望本文内容对你有所帮助。请注意,本文并非对 Keppel DC REIT 的买卖建议。请在做出任何投资决定之前,自行开展尽职调查。

免责声明:在撰写本文时,作者拥有 Keppel DC REIT。

Credit: https://www.thesingaporeaninvestor.sg/2021/10/13/new-portfolio-addition-keppel-dc-reit-sgxajbu/