现实太残酷、梦想太遥远,百度太难了

北京时间 2021 年 11 月 17 日美股盘前,$百度.US $百度集团-SW.HK 发布 2021 年三季度财报:

(1)本季度百度集团收入 319 亿,同比增长 12%,与市场预期 318 亿人民币基本一致,落在原本公司指引的中间稍下位置。

(2)剔除爱奇艺看百度估值的真正支点:百度核心业务整体收入 247 亿,同比增长 14%,海豚君算下来也算是预期之内,广告同比仅增 5%,不过百度智能云持续高增长(同比 70%+)。

(3)百度(含爱奇艺)整体实现 23 亿营业利润,明显低于市场 27 亿,主要是百度创新业务投入较大,这块业务增速太高,另外是百度与之前广告代理商的官司带来了一些一次性的损失。

(4)对于四季度的预期:百度预计集团收入在 310 亿至 340 亿,同比增长 2% 至 12%,均值 325 亿,稍微低于市场预期 327 亿。

(5)另外,剔除爱奇艺的百度核心业务,百度给出的增长预期 5% 至 16%, 考虑到爱奇艺收入指引明显低于市场预期,百度核心基本与市场一致;不过趋势上百度核心增速持续放缓,四季度广告业务差已是共识。

整体上,就公司本身交付的业绩答卷来看,只能说广告真心一如预期的差、创新业务也是一如既往地蒸蒸日上。

从公司的投入节奏来看,公司不顾老本行广告业务的低迷,加速猛砸创新业务,俨然把广告看成了创新业务真正 “成人” 之前、青黄不接期临时续命的 “血槽”。

而就广告本身而言,百度其实之前已经与市场做了充分的沟通,尤其是四季度业绩指引差,市场是有充分的心理准备的,实际结果就是一如预期的差,不算有特别大的预期差。

这里,海豚君还是建议看百度的时候,不妨把目光稍微放远那么一点点:对 150-170 美元一股的百度而言,广告差已经被充分定价,之前炒过了一波智能驾驶之后,这部分的估值当下基本又归零了。

后续广告市场回暖,加上反垄断之下,互联网大厂各自拆墙,难说后面会出现 “活久见” 的一幕:你的百度搜索结果里也能看到淘宝的商品、微信公号、视频号和抖音的内容了。

到时,百度又变成了向下有广告基本盘支撑、基本盘上预期改善、向上有故事可讲、同时估值性价比又很高的公司。一句话,等拐点吧!

PS,百度是互联网公司中比较罕见地把业绩详细拆为:

- 百度核心:涵盖了传统的广告业务(搜索/信息流广告),以及创新业务(智能云/DuerOS 小度音箱/阿波罗等);

- 爱奇艺业务:会员、广告与版权转授权等其他。

两项业务的拆分泾渭分明,加上爱奇艺作为独立上市公司数据详尽,海豚投研在此也将两项业务详细拆解。由于二者业务有稍许重叠,导致拆分数据与实际报数稍有差距,但无碍趋势判断。

其中,爱奇艺本季度本身就不报希望,因广告因开屏受到严重影响,而会员上暑期缺少现象级大剧,而四季度又出现超前点播等因素,导致成本依然居高不下,而收入端依然萎靡不振,具体海豚君明天有空了再稍微说一下。

本篇着重讲讲百度核心业务表现。

一、今年整个互联网广告就别指望了

对于四季度,百度预计百度核心同比增长 5%-16%,比三季度指引的 9%-20%,结合 iQIYI 给的指引只有 71-75 亿元的收入(显著低于市场预期的 77 亿),只能说百度核心的指引区间是 “如期下调”,并无意外。

而 AI 云业务仍在 70%+ 的同比速度蒸蒸日上的情况下,这样的指引不排除四季度广告收入增长归零的可能性。当然,其实各家互联网上市公司多轮沟通之后,下半年广告差已是明牌。

而在海豚君看来,今年三季度恐怕荣载互联网史上最惨淡的季度之一,游戏、教育、地产、金融、医美等诸多行业均被监管、消费层面本身又不好,而开屏管控严重影响品宣类型的广告,三支泥石流滚滚而下。市场对三季度互联网广告表现早已 “心死”,因此三季度再烂,四季度指引差,其实都也在预期之内。

二、三季度广告如期 “凉凉”

本季度百度核心收入 247 亿元,同比增长 14%,在公司原本在指引(9% 至 20%)的中间位置,大致在市场预期范围之内。

数据来源:百度财报,海豚君整理

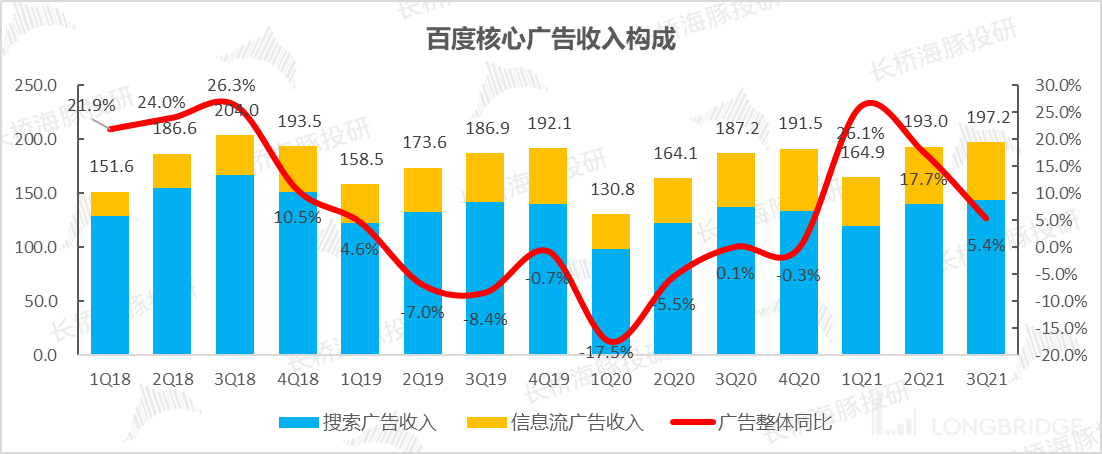

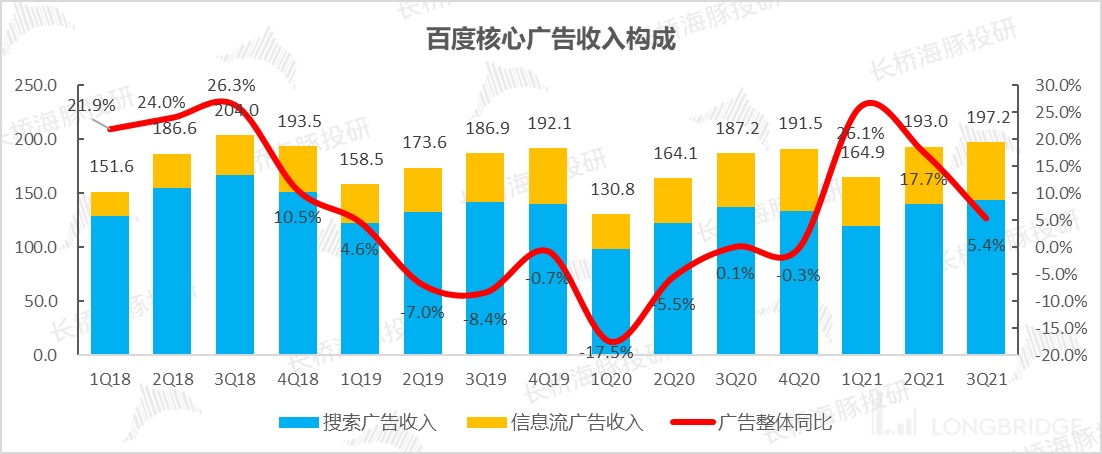

其中,剔除爱艺奇广告收入,三季度百度以搜索 + 信息流为主的核心广告收入为 197 亿元,同比增长 5%,增速趋势上今年三个季度连在一起就是一条很陡的下滑线。

本来下半年进入相对旺季之后,广告收入环比上一般会有比较大的提升,但这个三季度和二季度在收入绝对值上差距并不大。

不过从结果上来看,由于百度的单一大行业是健康/医疗,目前重锤的 K12、游戏都都不算头部大垂类客户,所以影响不算特别严重。

数据来源:百度财报,海豚君整理

三、创新业务依旧风风火火

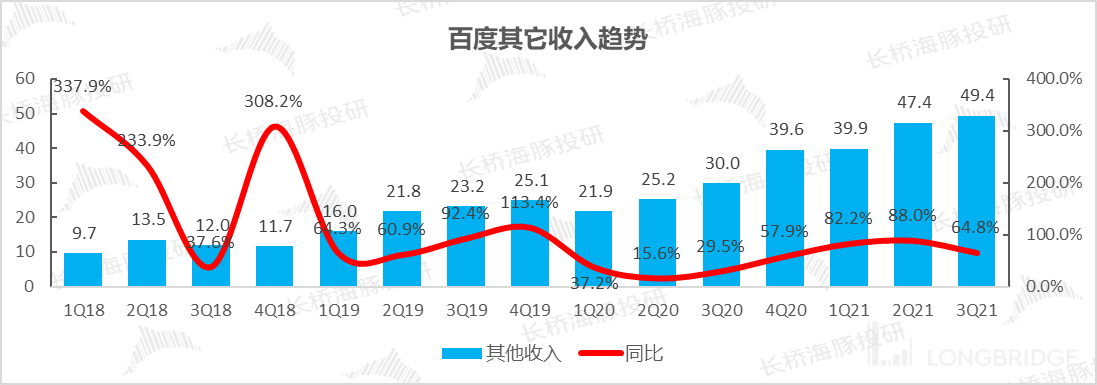

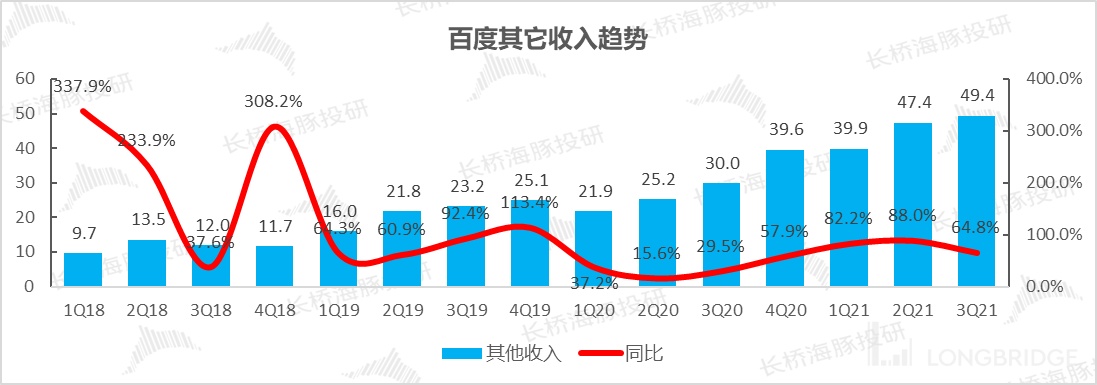

百度核心中其他收入(软硬一体的智能业务,含智能云、智能音箱与阿波罗自动驾驶等)三季度 49 亿,同比增长接近接近 70%,仍然在持续的高增长中。

由于百度云、自动驾驶等 “故事型” 业务均在这里,这部分在乐观的市场情绪氛围中,基本意味着百度股价的向上空间,但是市场情绪低落的时候,也是最容易被杀价的地方。

数据来源:百度财报,海豚君整理

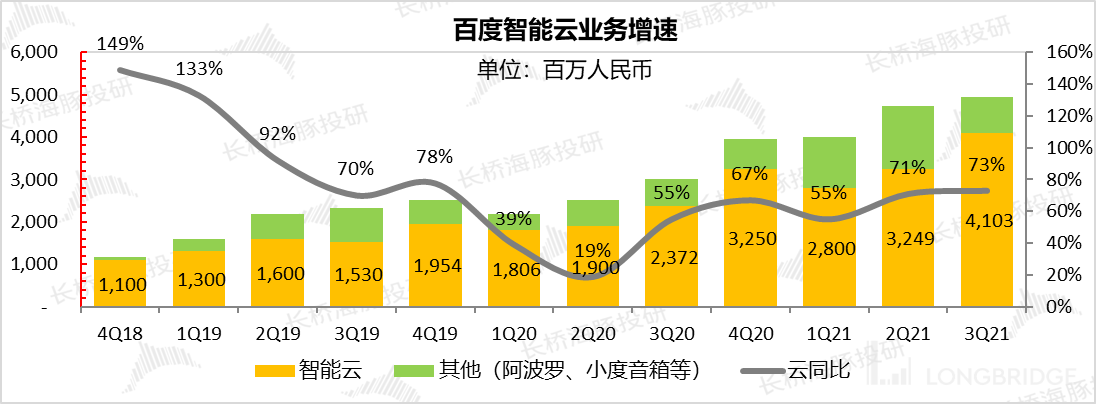

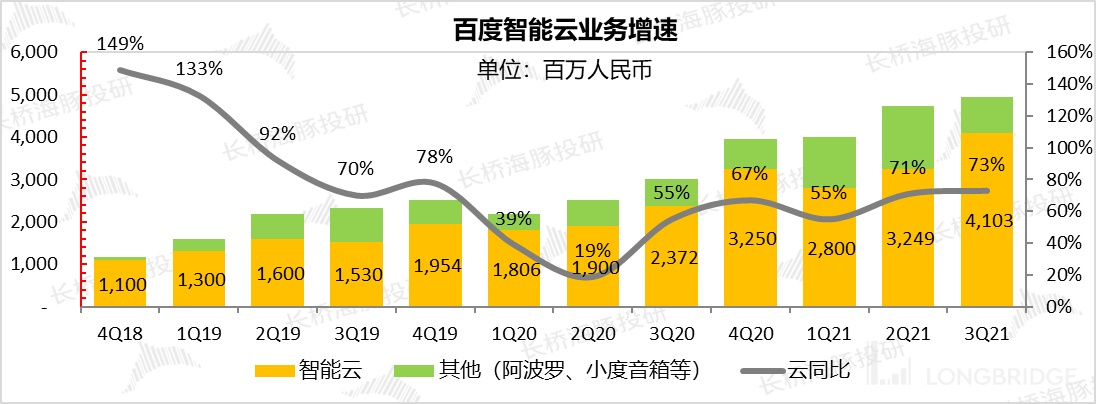

当前,百度的创新业务其实来源于百度的 AI 智能云业务:百度三季度云业务同比增长 73% 以上,单季收入 41 亿。

虽然智慧交通/城市等云解决方案里面有阿波罗业务部门的贡献,但整体云业务仍以智能云部门来贡献;而汽车板块上,百度整体仍在承诺阶段,离兑现还有很长距离。

数据来源:海豚君基于百度披露数据估算

四、获客加速,成本增加加快

百度核心实现了 153 亿的毛利润,毛利润同比增长 2%,没有转负,不算比想象得差。

考虑到高毛利的广告收入 “软瘫 “,亏本性的智能云业务收入占比拉升会导致毛利和经营利润全面下滑,这个季度的毛利层面尚且看得过去。

本季度毛利率 62%,广告业务中更高毛利的百度托管页对百度核心广告收入的贡献占比进一步从 40% 提升至 43%,一定程度上托举了百度核心的整体毛利。

另外,手百 MAU 持续拉升,首次超过上了 6 亿用户大关,比上季度 5.8 亿净增了 2700 万。后续如果阿里的电商产品、腾讯/抖音的娱乐内容都能放开,给到百度搜索,用户数仍有进一步拉升的希望。

数据来源:百度财报,海豚君整理

五、“惊悚” 的费用投放

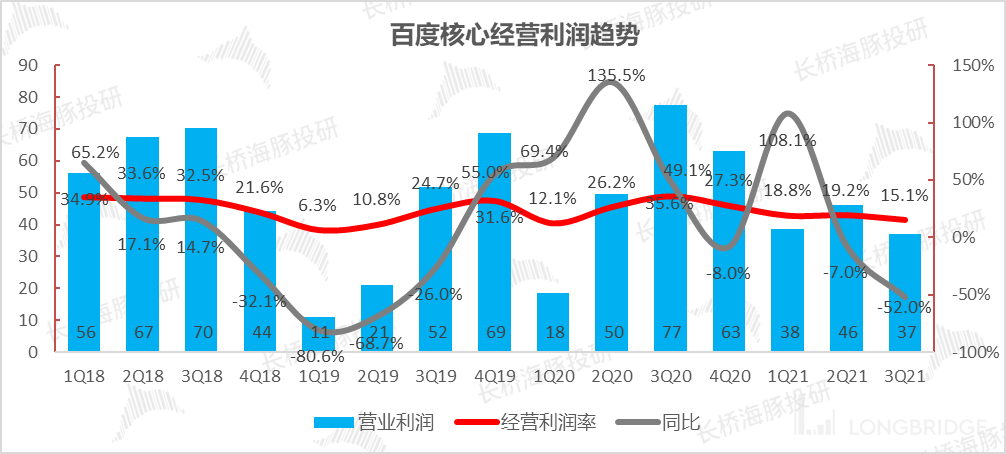

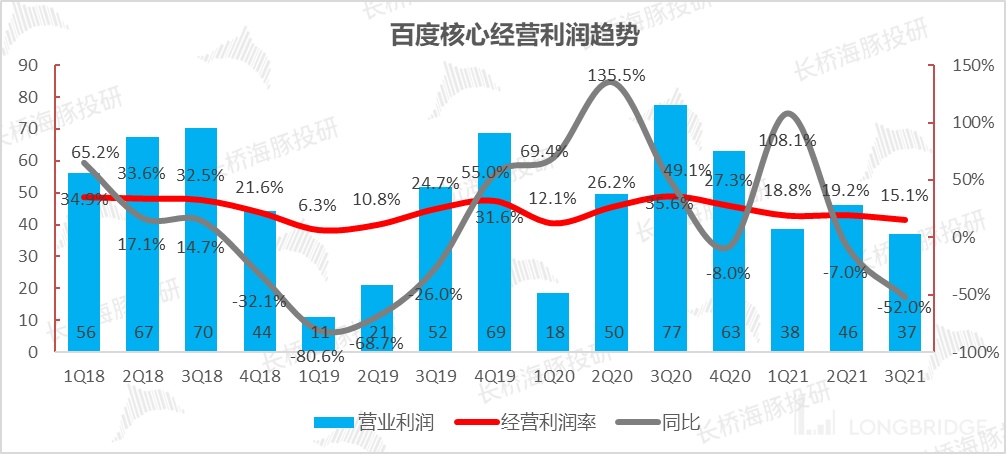

但本季度,百度核心销售与行政费用 61 亿,同比增长高达 82%;研发费用 56 亿,同比增长 41%,相比于收入的 15% 以内的增速,费用飙升非常夸张。

不过,对于这个季度过于夸张的销售费用,百度提到了一个一次性的因素:由于跟之前的广告代理打官司,给公司带来了一次性损失。

本季度,百度核心的经营利润 37 亿,同比增长下跌 52%,经营利润率 进一步从上季度的 19% 下滑至 15%。

数据来源:百度财报、海豚君整理

<此处结束>

海豚君相关文章,请参考:

财报季

2021 年 8 月 13 日电话会《加税、监管、自动驾驶…,百度电话会很 “有料”》

2021 年 8 月 12 日财报点评《追百度财报有感:讲故事不是重点,落地才是!》

2021 年 5 月 18 日财报点评《百度接近腰斩?基本面没问题!》

2021 年 2 月 18 日电话会《三句不离智能驾驶,阿波罗依然是香饽饽「百度电话会议」》

2021 年 2 月 18 日 财报点评《海豚投研 | 从广告到 AI 云 + 驾驶,百度逐步 “换心”》

深度

2021 年 3 月 17 日《认真扒一下百度的家底:“港股版” 百度还剩多少重估空间?》